相続と税金の仕組み

相続は民法上で規定されていますので、民法でどのように取扱いがなされているかをまず最初に知っていただきたいと思います。

但し、非嫡出子(法律上の婚姻関係にない男女間に生まれた子のことで、婚外子とも言われます)について、民法上の法定相続割合を違憲だとする最高裁判所の大法廷での判決が平成25年9月はじめにありましたので、近いうちに法律改正されると思います。

明治31年にドイツにおける民法草案を参考に制定された現在の民法ではありますが、親族法と相続法については旧民法(明治23年に公布されたものの施行されなかったボアソナードの起草による民法典)以来の日本固有の慣習によるところが多いため、現代にはそぐわない部分があるのは当然のことです。

しかし、一般的・抽象的規定を個別的規定に先立って「総則」としてまとめることで、法典を体系的に編纂することに主眼をおいた著述形式である「パンデクテン方式」といわれる方式で編纂されている民法は、体系的に構成されており必要な条文を検索しやすく、解釈の幅を広くしやすいとか解釈を統一しやすいといった優れた法体系であるとされており、これまで大幅な変更はされていないのが現実です。

従って、これからも最高裁で違憲扱いされた条文変更は行う可能性はあるものの、大規模な改正はされないのではないかと思われます。

このようなことから、民法は知っておいて損はないと思います。税法は政権交代や政策によってコロコロ変わるので専門家に任せておいて、日本人である以上は、憲法と民法の親族法・相続法の部分は知っておいた方が良いでしょう。

そこで、ここではまず民法規定についての説明をした後に、民法と相続税法の違い、相続税法の計算の仕方について説明させていただきます。

民法規定

相続税は民法の家族法の規定がその根幹にありますので、民法上の相続について理解するのが大事です。

相続についての専門用語が飛び交いますので、よく出てくる相続用語について簡潔にまとめておきます。

| 用語 | 用語の説明 |

| 被相続人 | お亡くなりになった本人のこと |

| 法定相続人 | 法定相続人は、被相続人の配偶者と被相続人の血族関係者で一定のもの(血族相続人)に限られます。 |

| 配偶者相続人 | 婚姻届が提出されている配偶者は常に相続人となりますが、内縁の夫婦では相続人にはなれません。 |

| 血族相続人 | 相続人になれる血族関係者とその順位は次のとおりです。 第一順位 : 被相続人の子などの直系卑属 第二順位 : 被相続人の父母・祖父母などの直系尊属 第三順位 : 被相続人の兄弟姉妹 第一順位のものがいなければ第二順位のものが、第二順位のものがいなければ第三順位のものが相続人となります。 |

| 法定相続割合 | ①配偶者がいる場合 A 他の相続人がいない場合 配偶者 全部 B 第一順位(子供)の相続人がいる場合 ※非嫡出子も、平成25年9月の判決で同じ割合となりました 配偶者 2分の1 第一順位 2分の1÷第一順位の人数 C 第二順位(父母・祖父母)の相続人がいる場合 配偶者 3分の2 第二順位 3分の1÷第二順位の人数 D 第三順位(兄弟姉妹)の相続人がいる場合 配偶者 4分の3 第三順位 4分の1÷第三順位の人数 E 子供が死亡して、代襲相続人のみがいる場合 配偶者 2分の1 代襲相続人 2分の1÷代襲相続人の人数 F 子供と代襲相続人がいる場合 配偶者 2分の1 第一順位 2分の1÷代襲相続の親を含めた子供の人数 代襲相続人 第一順位の割合÷亡くなった第一順位の親の子供の数 ②配偶者がいない場合 A 第一順位(子供)の相続人がいる場合 第一順位 1÷第一順位の人数 B 第一順位の者がいなくて、第二順位(父母・祖父母)の相続人がいる場合 第二順位 1÷第二順位の人数 C 第一・二順の者がいなくて、第三順位(兄弟姉妹)の相続人がいる場合 第三順位 1÷第三順位の人数 D 子供は死亡していないが、代襲相続人のみいる場合 代襲相続人 1÷代襲相続人の人数 E 子供と代襲相続人がいる場合 第一順位 1÷代襲相続の親を含めた子供の人数 代襲相続人 第一順位の割合÷亡くなった第一順位の親の子供の数 |

| 遺留分 | 被相続人の兄弟姉妹以外の法定相続人は、相続開始後に相続財産の一定割合を確保できる地位を有しており、この確保されている一定割合の遺産のことを遺留分といいます。 生前中に被相続人がこの地位を侵害するような贈与や遺贈を行った際に、その贈与や遺贈の行為を奪うことが出来る権利のことを遺留分減殺請求権といいます。 |

| 単純承認 | 限定承認や相続放棄を行わない場合、すべての財産と債務を相続します。 |

| 限定承認 | 財産と債務があって、どちらが多いかわからない時の手続きです。 相続人全員が相続開始を知った日から3ヶ月以内に財産目録を作成して家庭裁判所に申述し、限定承認後5日以内(複数の相続人の場合管理人選任後10日以内)に債権者と受遺者に対して除斥広告を行い、2ヶ月後に債務弁済に移ります。 限定承認を受けた場合、財産を競売等によって換価して債務を弁済しますが、弁済しきれない債務までも弁済する責任は負いません。 |

| 相続放棄 | 相続開始を知った日から3ヶ月以内に家庭裁判所に申し出ます。相続放棄を行うケースとして最も多いのが、債務が財産よりも多くといういわゆる債務超過の場合ですが、債務超過の場合でなくとも相続人の自由意思によっても相続放棄をすることができます。 |

| 養子縁組 | 養子は縁組の日から法定相続人たる地位を得ますが、養子縁組したことで実親の法定相続人たる地位に影響を与えることはないため、二重の相続権を持つことになります。但し、養子縁組を解消した場合には養親との関係は御破算となり、法定相続人ではなくなります。 |

| 寄与分 | 相続人の中で被相続人の財産維持・増加に特別に寄与したと認められる人は、遺産に含まれている寄与分を相続人が協議の上算定し、寄与者の相続分として寄与分控除後の遺産を相続人全員で分割します。 |

| 特別受益者 | 被相続人から生前に財産の前渡しとみられるような特別の贈与や遺贈を受けた人のことを言います。遺留分減殺請求により相続財産の算定がなされる場合には、特別受益者が得た贈与や遺贈による財産を特別受益額として持ち戻し、みなし相続財産として相続金額を算定します。 |

| 代襲相続 | 代襲相続とは、被相続人の子が相続開始以前に死亡している場合や相続権を失っている場合に、その子の子、つまり被相続人の孫が代わりに相続人になることをいいます。 更に、孫も死亡している場合などは、再代襲により曾孫に相続権が移ることになります。ここで気を付けらなけれならないのは、兄弟姉妹の場合には代襲相続は認められていますが、再代襲は認められていませんので注意が必要です。 |

| 自筆証書遺言 | 遺言者が、遺言書の全文・日付及び氏名を自署したうえで、押印することで成立します。 |

| 公正証書遺言 | 国の公的機関である公証人に作成してもらい、且つ原本を公証人役場で保管してもらうものです。 |

| 秘密証書遺言 | 自筆証書遺言を封印し、公証人役場にて申述することで、偽造・隠匿等を防ぐものです。 |

民法と相続税法の違い

基本的に、相続税法は民法を土台にしていますが、民法上の規定について修正を加えている部分がありますので、民法を理解していただいた後に、次の修正項目を知っていただければ良いと思います。

| 民法 | 相続税法 | |

| 養子 | 養子縁組には上限を設けていませんので、何人でも養子縁組できます。 | 民法規定に沿って何組でも養子縁組を行うことは可能です。 但し、子供がいる場合には養子は1人まで、子供がいない場合には養子は2人までしか基礎控除が認められていません。 孫を養子にした場合は、養子となった孫が相続で取得した財産に対する相続税額は2割加算されます。 |

| 生命保険 | 受取人を指定している場合には、その者の固有の権利として取得するので、相続財産とはなりません。 受取人を相続人とだけ指定している場合も被相続人の死亡時に固有の権利となるので相続財産とはなりません。 | みなし相続財産として、課税財産となります。 受け取った相続人1人につき、500万の非課税額があります。 |

| 退職金 | 受給権者の範囲や順序が法令や労働契約・就業規則などで定められており、定められた受給権者の固有の権利となるので、相続財産になりません。 | みなし相続財産として、課税財産となります。 受け取った相続人1人につき、500万の非課税額があります。 |

| 定期金 | 被相続人が保険料や掛け金を負担した企業年金などの定期的に受給できる権利は、相続財産になりません | みなし相続財産として、課税財産となります。 |

| 相続放棄 | 相続放棄した者は、はじめから相続人でなかったものとみなします。 | 相続を放棄した者も、法定相続分に応じて取得したものとして相続税の増額を計算します。 但し、死亡退職金や生命保険金の非課税規定や相次相続控除の規定、債務控除、立木の評価減、農地や未上場株の納税猶予規定などは適用されません。 |

| 限定承認 | 財産が多いのか負債が多いのか分からない時に、相続によって得た財産の範囲内で債務を承継するという、一見して便利な制度です。 | 限定承認した際には、被相続人から相続人に遺産を時価で譲渡したものとみなされ、被相続人の準確定申告として、相続開始から4ヶ月以内に納付しなければならないことになっています。 |

相続財産となるもの、ならないもの

相続財産となるものと、ならないものについて一覧表にしてみました。

なお、赤字の部分は、民法上は相続財産とならないものの、相続税法上では相続税の計算に取り込まなければならないものです、

| 相続財産となるもの | 相続財産とならないもの | |

| 積極的財産 | 土地・建物 | 死亡退職金 |

| 貴金属 | 遺族給付金 | |

| 有価証券・出資証券 | 生命保険金請求権 | |

| 現金・預金 | 生活保護受給権 | |

| 貸付金 | 香典 | |

| 借地権・借家権 | 祭祀財産権(墓地・墓石・仏壇・仏具) | |

| 書画・骨董品 | 一身専属の権利(資格) | |

| 合資会社の有限責任権 | 営業権 | |

| ゴルフ会員権 | 債務免除益 | |

| 無体財産権(著作権、特許権、実用新案権) | 定期金の権利 | |

| 訴訟内容が一身専属でない訴訟債権 | ||

| 慰謝料請求権 | ||

| 家庭用財産 | ||

| 財産分与請求権、扶養請求権(相続開始時点で具体的に内容が確定していれば対象、そうでなければ対象外) | ||

| 合名会社の社員権・合資会社の無限責任社員権・民法上の組合の組合権・公益社団法人の社員権は、定款に規定がなければ相続財産になりませんが、定款に規定すれば相続できます | ||

| 消極的財産 | 金銭債務 | 信用保証債務(限定根保証、包括根保証) |

| 債務・連帯保証債務 | 一身専属的な給付義務 | |

| 一身専属でない保証 | 一身専属的な保証(身元保証人の地位) | |

| 訴訟内容が一身専属でない訴訟債務(株主代表訴訟等による訴訟) | 訴訟内容が一身専属の訴訟債務 | |

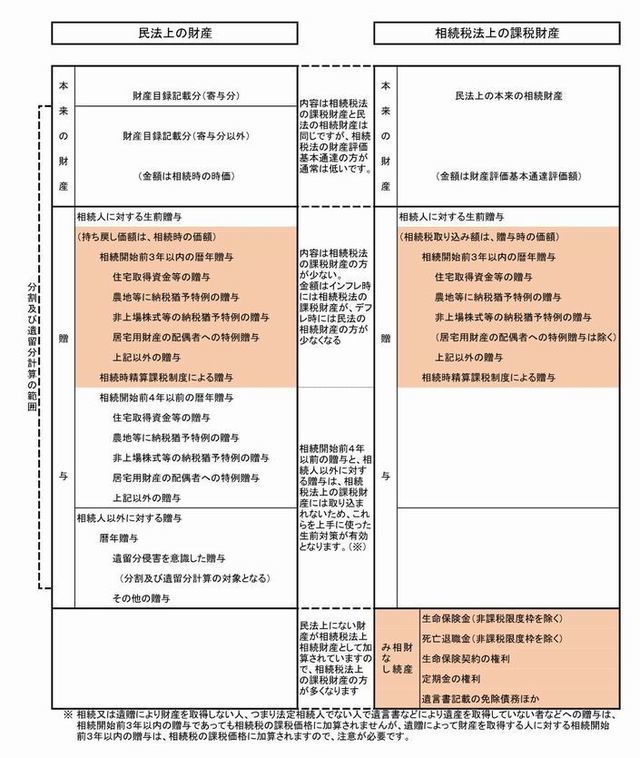

相続財産の図式

民法と相続税における相続財産を図式化すると、次のようになります。

相続税計算

相続税は、平成27年に大幅な改定が行われる予定ですが、前倒しで改定される部分もありますので、現行法と改正法を比較して計算方法を確認してみましょう。

| 現行法 | 改正法 | |

| 基礎控除額 | 5,000万円 | 3,000万円 |

| 基礎控除額(相続人1人当たり) | 1,000万円 | 600万円 |

ステップ1 被相続人の遺産総額(課税価格)の算定

(+) 相続や遺贈によって取得した財産の価額

(+) 相続時精算課税適用財産の価額

(−) 債務・葬式費用の金額

(+) 相続開始前3年以内の贈与財産の価額

ステップ2 課税遺産総額の算定

(+) ステップ1で算出した課税価額の合計額

(−) 遺産に係る基礎控除額

ステップ3 相続税の総額算出

ステップ2で算出した課税遺産総額に法定相続割合を掛け合わせた金額により、税額を算出します。

ステップ4 各人の納付税額算出

ステップ3で算出した税額に遺産分割により各人の取得遺産割合を掛け合わせて、納付税額を算出します。

相続税サンプル試算

ここでは、上記の計算方法に従って、具体的にサンプル事例を使って相続税額を試算してみましょう。

サンプルの前提

| 相続人 | 配偶者と子供2人 |

| 遺産内容 | 遺産内訳 相続時点の遺産 1億5,000万円 相続時精算課税制度適用財産 2,000万円 直近3ヶ年の暦年贈与適用財産 1,000万円 債務及び葬式費用 3,000万円 |

| その他 | 相続時精算課税制度税額 0円 直近3ヶ年の暦年贈与税額 106万円 小規模宅地の特例は考慮しない |

①課税価額の合計額の算定

| 相続時点の遺産価額 | 1億5,000万円 |

| 相続時精算課税制度適用財産価額 | 2,000万円 |

| 直近3ヶ年の暦年贈与財産価額 | 1,000万円 |

| 債務及び葬式費用 | △ 3,000万円 |

| 合計 | 1億5、000万円 |

②遺産に係る基礎控除額

| 現行基準 | 平成27年基準 | |

| 相続人3人 | 5,000万+1,000万×3人=8,000万円 | 3,000万+600万×3人=4,800万円 |

③課税遺産総額

| 現行基準 | 平成27年基準 |

| 1億5,000万−8,000万=7,000万円 | 1億5,000万−4,800万=1億200万円 |

④法定相続割合による税額計算

現行基準

| 配偶者 | (7,000万 × 1/2) × 税率(20%) − 控除額(200万) = 500万円 |

| 子供A | (7,000万 × 1/4) × 税率(15%) − 控除額( 50万) = 212.5万円 |

| 子供B | (7,000万 × 1/4) × 税率(15%) − 控除額( 50万) = 212.5万円 |

| 合計 | 500万+212.5万+212.5万 = 925万円 |

平成27年基準

| 配偶者 | (10,200万 × 1/2) × 税率(30%) − 控除額(700万) = 830万円 |

| 子供A | (10,200万 × 1/4) × 税率(15%) − 控除額( 50万) = 332.5万円 |

| 子供B | (10,200万 × 1/4) × 税率(15%) − 控除額( 50万) = 332.5万円 |

| 合計 | 830万+332.5万+332.5万 = 1,495万円 |

⑤-1 法定割合どおりに遺産分割した場合の相続税額

現行基準

| 配偶者 | (7,000万 × 1/2)÷7,000万×925万−462.5万(※)= 0円 |

| 子供A | (7,000万 × 1/4)÷7,000万×925万 = 231.25万円 |

| 子供B | (7,000万 × 1/4)÷7,000万×925万 = 231.25万円 |

| 合計 | 0円+231.25万+231.25万 = 462.5万円 |

平成27年基準

| 配偶者 | (10,200万 × 1/2)÷10,200万×1,495万−747.5万(※)=0円 |

| 子供A | (10,200万 × 1/4)÷10,200万×1,495万 = 373.75万円 |

| 子供B | (10,200万 × 1/4)÷10,200万×1,495万 = 373.75万円 |

| 合計 | 0円+373.75万+373.75万 = 747.5万円 |

※配偶者税額軽減措置により、納税額が0円となります。

⑤-2 子供2人が半分すつ遺産分割した場合の相続税額

現行基準

| 配偶者 | 遺産を取得しないので、税金は発生しません |

| 子供A | (7,000万 × 1/2)÷7,000万×925万 = 462.5万円 |

| 子供B | (7,000万 × 1/2)÷7,000万×925万 = 462.5万円 |

| 合計 | 462.5万+462.5万 = 925万円 |

平成27年基準

| 配偶者 | 遺産を取得しないので、税金は発生しません |

| 子供A | (10,200万 × 1/2)÷10,200万×1,495万 = 747.5万円 |

| 子供B | (10,200万 × 1/2)÷10,200万×1,495万 = 747.5万円 |

| 合計 | 747.5万+747.5万 = 1,495万円 |

⑤-3 二次相続を考えて、配偶者に平成27年以降の基礎控除額(4,200万円)を残し、残り子供2人が半分すつ遺産分割した場合の相続税額

現行基準

| 配偶者 | 4,200万÷7,000万×925万−555万(※)= 0円 |

| 子供A | (7,000万−4,200万)÷2÷7,000万×925万 = 185万円 |

| 子供B | (7,000万−4,200万)÷2÷7,000万×925万 = 185万円 |

| 合計 | 0円+185万+185万 = 370万円 |

平成27年基準

| 配偶者 | 4,200万÷10,200万×1,495万−615.5万(※)=0円 |

| 子供A | (10,200万−4,200万)÷2÷10,200万×1,495万 = 439.7万円 |

| 子供B | (10,200万−4,200万)÷2÷10,200万×1,495万 = 439.7万円 |

| 合計 | 0円+439.7万+439.7万 = 879.4万円 |

※配偶者税額軽減措置により、納税額が0円となります。

⑤-4 配偶者がすべての遺産を相続した場合の相続税額

現行基準、平成27年基準のいずれでも、納税額は0円となります。

このように、同じ遺産内容でも最後の分割によって納付しなければいけない税額は変わってきます。二次相続を考えた場合には、配偶者がすべての遺産を相続するのは得策ではありません。

なお、このサンプル試算では、居宅の小規模宅地特例等については考慮に入れておりませんが、配偶者が相続する遺産の中に小規模宅地特例を受けられる遺産を残しておけば、2次相続でも税額が発生しないケースもありますので、具体的な事案によってシュミレーションをかけてみることが必要です。

お問合せ・ご相談はこちら

ご不明点がございましたら、お電話若しくはお問合せフォームより

お気軽にご相談・お問合せください。

お気軽にご相談ください

- 結局のところ、費用はいくらかかるの?

- 他の税理士に申告してもらっているけど大丈夫?

- 相続はまだだけど、税額の試算はできるの?

- 相続対策としての生前贈与は、本当に有利なの?

- 会社事業の承継は具体的にはどうやればいいの?

といった相談で構いません。

貴方様からのお問合せをお待ちしております。

お電話でのお問合せ・ご相談はこちら

0537-35-2772

営業時間:月〜金 9:00〜17:00 (定休日:土・日・祝祭日・年末年始)

※営業時間外・定休日でも事前に連絡頂ければ対応可能

お問合せフォームにて事前にご連絡をいただければ、電話での対応もスムーズにできると思いますので、お問合せフォームを是非ご利用ください。

お問合せ受付中

事務所概要

主な業務エリア

静岡県西部

菊川市・掛川市・御前崎市・袋井市・磐田市・森町・

浜松市

静岡県中部

牧之原市・島田市・藤枝市・焼津市・吉田町・静岡市